Levantar capital pode ser uma tarefa desafiadora, principalmente para aqueles que estão iniciando a jornada empreendedora e buscando investimento pré-seed para uma startup. Neste artigo, você conhece cinco tendências-chave para investimentos pré-seed, segundo pesquisa divulgada pela DocSend.

Uma rodada pré-seed é o primeiro tipo de investimento que uma startup pode receber, geralmente levantado para ajudar na concepção e no desenvolvimento inicial da empresa, construção do produto ou serviço e criação do modelo de negócios.

Esse tipo de investimento é geralmente fornecido por investidores anjo ou pelo modelo conhecido como F&F, Friends and Family, quando amigos e familiares apostam na ideia de negócio. Com o investimento pré-seed, a startup tem possibilidade de criar uma base mais sólida para atrair investimentos maiores em rodadas posteriores.

Continue lendo para conhecer cinco tendências e dicas para quem está buscando uma rodada pré-seed!

5 dicas e tendências para investimento pré-seed

1. Investidores estão passando menos tempo analisando pitch decks

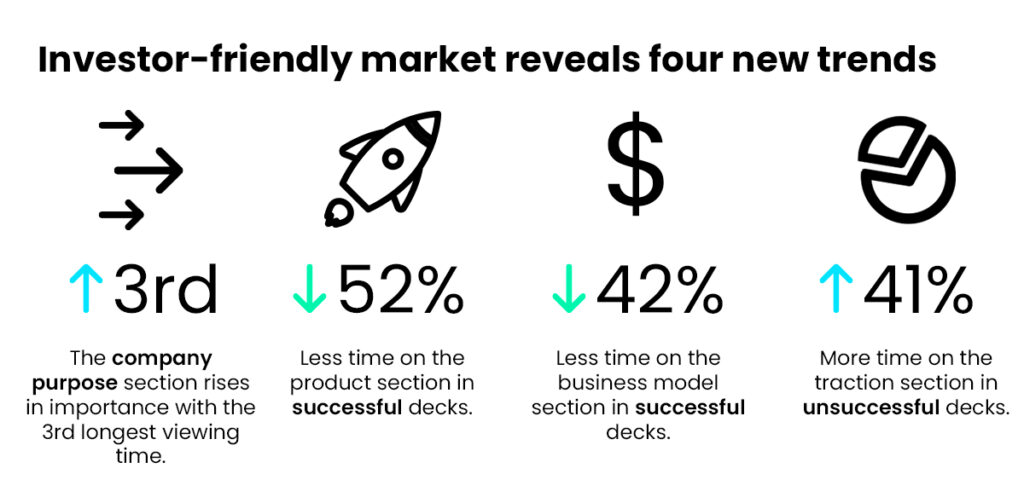

Em 2022, os investidores ficaram 52% menos tempo analisando a seção sobre o produto de pitch decks bem-sucedidos (ou seja, que conseguiram investimentos) em comparação com anos anteriores. Eles também gastaram 42% menos tempo na seção de modelo de negócio.

Essas tendências significam que os fundadores têm menos tempo do que nunca para tornar essas seções interessantes e com conteúdo facilmente compreensível.

2. Tração e propósito da empresa são fatores-chave

Investidores passaram 41% mais tempo analisando a seção de tração em 2022 em decks de startups que não receberam investimento – em comparação com o ano anterior. Isso sugere que as empresas precisam ter um plano sólido de aquisição e retenção de clientes para serem consideradas bons investimentos.

Além disso, a seção a respeito do propósito da empresa foi a terceira mais analisada em 2022, indicando que os investidores estão prestando atenção na missão e na visão da startup.

3. Empresas pré-seed ganharam força fora dos EUA

Houve um aumento significativo na porcentagem de empresas pré-seed localizadas fora dos EUA. Essa distribuição geográfica indica que o acesso mais fácil ao capital fora do tradicional Vale do Silício é uma tendência que veio para ficar.

Como consequência, os investidores devem continuar expandindo suas redes para além dos EUA para acessar mais startups com potencial de investimento.

4. Decks bem-sucedidos tendem a ter seções de modelo de negócio e metas de fundraising no final

As empresas bem-sucedidas tendem a ter suas seções de modelo de negócios e metas de fundraising no final do pitch deck. Enquanto as empresas que não tiveram sucesso em conseguir o investimento, as colocavam no início e no meio, respectivamente.

Isso sugere que as empresas investidas priorizam mostrar sua equipe, produto e tração antes de mergulhar no modelo de negócios e metas para o aporte de capital.

5. Velocidade é essencial

Os investidores estão se tornando mais rápidos para dizer não aos decks que não enxergam potencial. Por isso, é essencial que os fundadores criem um pitch deck que retenha a atenção dos investidores e comunique claramente a proposta de valor da empresa nos primeiros slides.

Para isso, é preciso manter o pitch deck conciso e de fácil compreensão, ao mesmo tempo em que fornece detalhes suficientes para despertar o interesse dos investidores.

Aprenda sobre fundraising com experts do ecossistema de inovação e venture capital

Tenha acesso a conteúdos compartilhados por fundadores de grandes empresas do ecossistema de inovação e investidores de fundos de venture capital gratuitamente. Clique aqui e saiba mais!